Circular 3/2021

- Base liquidable general

- Aportaciones y rescates a sistemas de previsión social (EPSV)

- Base del ahorro

- Compensación de ganancias de la base del ahorro con pérdidas

- Deducción por obras de renovación de la vivienda habitual

- Recordatorio segundo plazo de IRPF

- Derogación artículo 28 de la Ley Hipotecaria

- Reducción de los límites de los pagos en efectivo

- Aplazamiento en la obligatoriedad de Batuz y nuevos incentivos para su implantación voluntaria

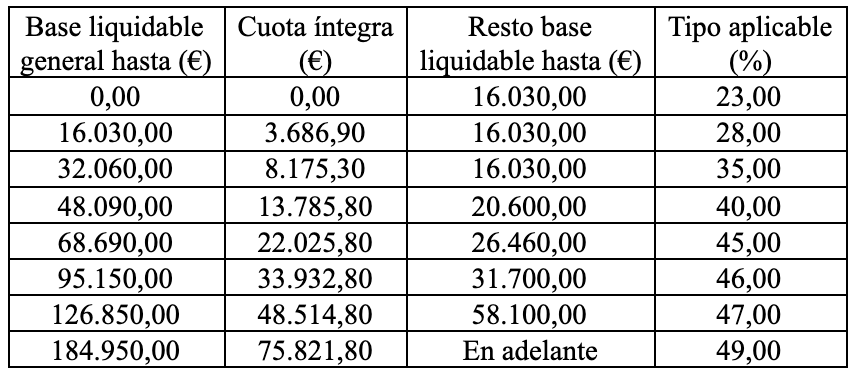

1. BASE LIQUIDABLE GENERAL

La base liquidable que tiene su origen en la renta de rendimientos de trabajo, de actividades empresariales y/o profesionales así como de alquiler de inmuebles, exceptuando vivienda habitual, queda sometida a una escala progresiva de gravamen en el Territorio Foral de Bizkaia entre el 23% y el 49%.

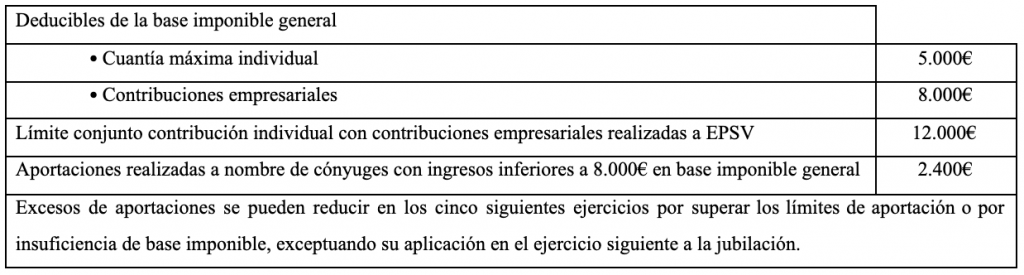

2. APORTACIONES Y RESCATES A SISTEMAS DE PREVISIÓN SOCIAL (EPSV)

Los límites para que las aportaciones tengan la consideración de reducibles en la base imponible general son los siguientes:

A raíz del nuevo Proyecto de Ley sobre jubilación, Ley Escrivá, se está optando por la jubilación anticipada y rescatando EPSV, tanto individuales como de empleo. (Itzarri y Elkarkidetza). Recomendamos hablar con la asesoría antes de un rescate.

Su tributación es la siguiente:

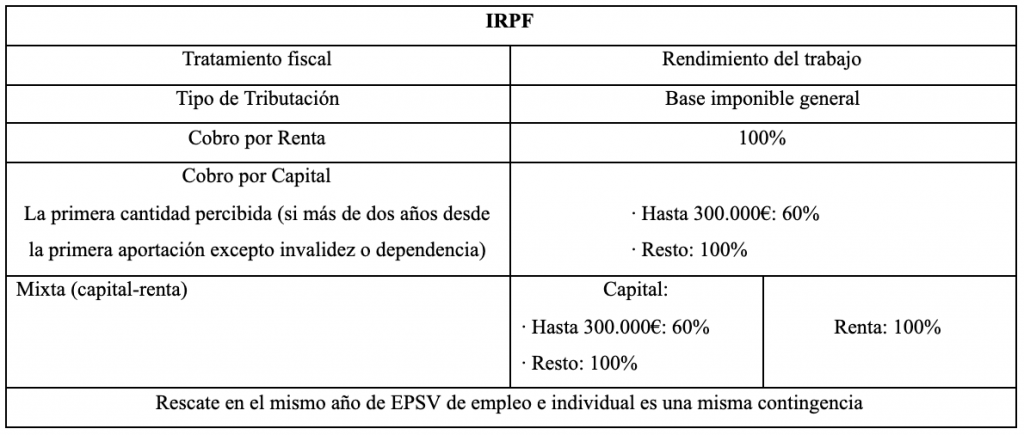

3. BASES DEL AHORRO

Se establecen varios tramos en cuanto a la BASE DEL AHORRO, es decir, el tipo de tributación sobre los intereses, dividendos, ganancias patrimoniales, así como el arrendamiento de vivienda habitual. Se tributa a los tipos que se indica en la siguiente escala:

4. COMPENSACIÓN DE GANANCIAS DE LA BASE DEL AHORRO CON PÉRDIDAS

Las pérdidas patrimoniales de la base imponible del ahorro generadas por el contribuyente en la declaración del IRPF son compensables con ganancias patrimoniales de la base del ahorro

generadas en el propio ejercicio y durante los 4 años siguientes. Por ello, si durante el ejercicio se

ha realizado alguna transmisión de la que pueda derivar una base imponible del ahorro positiva,

conviene plantearse la existencia de pérdidas pendientes de compensación de los 4 últimos

ejercicios fiscales o pérdidas latentes de este año que puedan aflorar antes del 31 de diciembre, con

el objeto de reducir la tributación de la base del ahorro.

Este ejercicio fiscal se pueden compensar las pérdidas del ejercicio 2017 y posteriores, siempre compensando primero las más antiguas. Para las pérdidas patrimoniales del ejercicio 2017 éste es el

último año que se pueden compensar con ganancias patrimoniales de este ejercicio 2021.

5. RESULTADOS DE LA PROPUESTA

– DEDUCCIÓN POR OBRAS DE LA VIVIENDA HABITUAL

Se establece una deducción de la cuota íntegra del Impuesto sobre la Renta de las Personas Físicas correspondiente al período impositivo 2021, del 10% de las cantidades satisfechas por las ejecuciones de obras de renovación de la vivienda habitual de su propiedad, que se inicien desde el 6 de mayo de 2020 y hasta el 31 de diciembre de 2021, siempre que se cumplan los siguientes requisitos:

- La vivienda tenga una antigüedad mínima de 10 años.

- Las obras ejecutadas estén sometidas a licencia municipal de obras.

- El presupuesto de ejecución material de las obras sea como mínimo 3.000€.

La base de deducción tendrá un límite máximo de 15.000€ y se determinará en función de las cantidades satisfechas por las ejecuciones de obras de renovación en la vivienda habitual realizadas, debiendo justificarse por el contribuyente mediante la aportación de las facturas correspondientes.

A los efectos de la deducción prevista en este apartado de las cantidades que forman la base de deducción se restará el importe de las subvenciones que el contribuyente hubiere, en su caso, percibido por el mismo concepto.

6. RECORDATORIO. SEGUNDO PLAZO IRPF

A partir del día 10 de noviembre Hacienda cargará en cuenta el segundo plazo de IRPF 2020 a aquellos contribuyentes que optaron por fraccionar el pago de su declaración de IRPF.

7. DEROGACIÓN DEL ARTÍCULO 28 DE LA LEY HIPOTECARIA (Ley 8/2021, BOE 2 de junio de 2021)

Con fecha 3 de septiembre ha entrado en vigor la supresión del artículo 28 de la Ley Hipotecaria que establecía que las inscripciones de fincas o derechos reales adquiridos por herencia o legado no surtirían efecto en cuanto a tercero hasta transcurridos dos años desde la fecha de la muerte del causante. Se exceptuaba las inscripciones por título de herencia testada o intestada, mejora o legado a favor de herederos forzosos, esto es padres o hijos y cónyuges.

Por tanto, había que esperar dos años hasta otorgar la plena titularidad de los inmuebles a los herederos no directos, por ejemplo, sobrinos o hermanos, por si apareciera algún heredero más cercano, o incluso ante un posible comprador si hubieran decidido venderlo.

Con esta derogación, que ha entrado en vigor en septiembre, se evita la limitación de tener que esperar ese plazo para consolidar la inscripción registral de los herederos no forzosos, dando vía libre a la venta de todos los inmuebles derivados de las herencias de herederos no forzosos.

8. REDUCCIÓN DE LOS LÍMITES DE LOS PAGOS EN EFECTIVO (BOE 10 de julio de 2021)

Desde el 11 de julio de 2021 se ha reducido de 2.500 a 1.000 euros el importe permitido de los pagos en efectivo a realizar a profesionales y/o empresarios.

En caso de operaciones en que el pagador sea un particular residente fuera de España, el límite pasa a ser de 10.000 euros.

La multa por incumplir esta prohibición sigue siendo del 25% del importe pagado en efectivo, y Hacienda puede exigirla tanto a quien paga como a quien cobra (aunque no puede exigirla simultáneamente a ambos).

9. APLAZAMIENTO EN LA OBLIGATORIEDAD DE BATUZ Y NUEVOS INCENTIVOS PARA SU IMPLANTACIÓN VOLUNTARIA

Hacienda Foral de Bizkaia ha informado sobre la propuesta de modificación normativa en trámite, que aplaza la obligatoriedad de implantación del sistema Batuz/Ticket Bai hasta el 1 de enero de 2024, y que introduce beneficios fiscales (reducciones de la base imponible del impuesto), para aquellos autónomos, microempresas, pequeñas y medianas empresas que lo implanten voluntariamente en 2022 y 2023.